Entendendo o princípio do reconhecimento de despesas: por que ele é importante para as empresas

Algumas regras contábeis só chamam a atenção quando algo dá errado. O reconhecimento de despesas é uma delas. Pode parecer insignificante, mas o reconhecimento de despesas afeta diretamente como você é tributado, o grau de conformidade de seus relatórios e a clareza com que suas finanças podem ser compreendidas.

O momento do reconhecimento das despesas determina quando as deduções se aplicam, o que pode transferir as obrigações fiscais de um ano para o outro. O reconhecimento das despesas está intimamente ligado ao princípio da correspondência — uma das principais normas contábeis exigidas tanto pelos GAAP dos EUA quanto pelas regras internacionais de relatórios financeiros. Deixar de reconhecer as despesas no período correto pode levar a relatórios mensais inconsistentes e também a oscilações inesperadas nos lucros, tornando mais difícil determinar se os ganhos de desempenho são reais ou apenas relacionados ao momento.

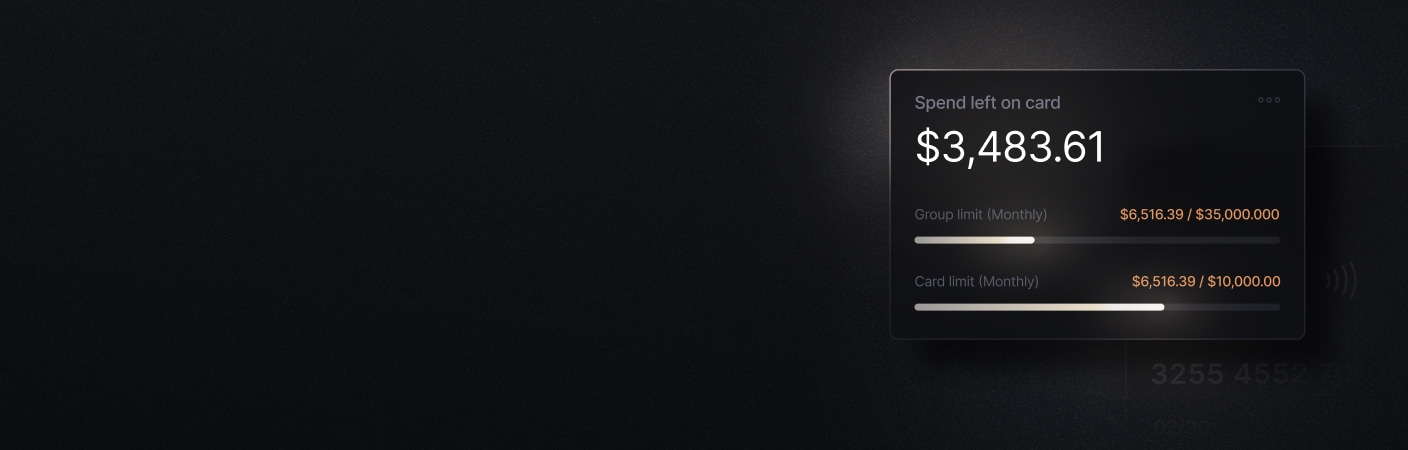

Neste guia, explicaremos como funciona o princípio do reconhecimento de despesas, quando as despesas devem ser registradas na contabilidade de exercício e como os diferentes tipos de custos são combinados com a receita. Também exploraremos os desafios comuns que as empresas enfrentam ao aplicar o princípio na prática — e como o Slash pode resolver esses desafios automatizando a captura de transações, integrando-se a sistemas contábeis, fornecendo informações em tempo real sobre a saúde financeira da sua empresa e muito mais.¹

O que é o princípio do reconhecimento de despesas e como funciona?

O princípio do reconhecimento de despesas é um conceito contábil que garante que as despesas sejam registradas no mesmo período em que as receitas que elas ajudam a gerar, independentemente de quando o dinheiro realmente muda de mãos. Registrar as receitas e despesas relacionadas juntas cria um quadro financeiro mais preciso da lucratividade de uma empresa durante um determinado período, impedindo que sua empresa aumente artificialmente os lucros ou faça relatórios incorretos durante a temporada de impostos.

O reconhecimento de despesas está diretamente relacionado ao princípio da correspondência, que é uma das dez normas contábeis exigidas pelos Princípios Contábeis Geralmente Aceitos (GAAP) nos Estados Unidos. Ele também é exigido pelas Normas Internacionais de Relatórios Financeiros (IFRS), utilizadas em mais de 140 países em todo o mundo.

Quando uma despesa é reconhecida?

De acordo com o princípio da correspondência, as despesas são reconhecidas com base no regime de competência, o que significa que são registradas quando incorridas, e não quando o pagamento é efetuado. Neste contexto, incorridas significa que as despesas são reconhecidas quando uma obrigação de pagamento é criada ou quando um benefício é consumido.

Por exemplo, imagine que sua empresa recebe uma fatura de US$ 10.000 por serviços de marketing prestados em dezembro, mas você só paga em janeiro. Para cumprir o princípio de reconhecimento de despesas, você registraria a despesa de US$ 10.000 em dezembro (quando o serviço foi prestado e ajudou a gerar a receita de dezembro), e não em janeiro, quando a fatura é paga.

Os contadores utilizam três abordagens diferentes para combinar despesas com receitas. O método utilizado depende se a despesa é um custo do produto (diretamente ligado à produção) ou um custo do período (relacionado com operações gerais, em vez de vendas específicas):

- Associação direta entre causa e efeito: Este método associa despesas específicas diretamente a receitas específicas. O exemplo mais claro é o custo das mercadorias vendidas (COGS). Se você vende um produto por $100 que custou $60 para produzir, você reconhece a despesa de $60 no mesmo período que a receita de $100.

- Alocação sistemática e racional: Quando uma despesa beneficia vários períodos contábeis, ela é alocada ao longo do tempo. A depreciação é o exemplo mais comum. Se você comprar um caminhão de entrega de R$ 120.000 com expectativa de vida útil de 10 anos, você gastaria R$ 12.000 por ano, em vez de registrar o custo total antecipadamente.

- Reconhecimento imediato: Algumas despesas apoiam as operações comerciais gerais, mas não têm uma relação direta com receitas específicas. Aluguel, folha de pagamento e material de escritório se enquadram nessa categoria e são simplesmente reconhecidos no período em que são incorridos.

O Slash pode ajudar a garantir que suas despesas sejam reconhecidas no momento certo, capturando automaticamente os detalhes das transações em todos os cartões e pagamentos da sua empresa, minimizando a necessidade de coletar recibos manualmente ou esperar por faturas atrasadas para verificar o momento certo.

The standard in finance

Slash goes above with better controls, better rewards, and better support for your business.

Impacto na contabilidade com base no regime de caixa versus regime de competência

O princípio do reconhecimento de despesas pode afetar o momento em que os impostos são pagos ou dedutíveis, dependendo do seu método contábil. Embora geralmente não altere o imposto total devido a longo prazo, ele pode transferir as obrigações fiscais entre anos, afetando, em última instância, as projeções de fluxo de caixa e o planejamento tributário.

A contabilidade com base no regime de caixa registra receitas e despesas somente quando o dinheiro muda de mãos e não reconhece contas a pagar ou a receber nas demonstrações financeiras. Embora seja mais simples de gerenciar e ofereça alguma flexibilidade tributária, ela pode distorcer a análise da saúde financeira, mostrando lucros ou perdas que não refletem a atividade comercial subjacente. Nesse método, as despesas geralmente não são reconhecidas com base no regime de competência para fins de relatórios financeiros.

O princípio do reconhecimento de despesas aplica-se especificamente à contabilidade de exercício, em que as despesas são registradas quando incorridas e não quando pagas. Se os serviços forem recebidos em dezembro, mas pagos em janeiro, a despesa é reconhecida em dezembro, alinhando os custos com o período a que se referem. Essa abordagem fornece uma imagem mais precisa do desempenho financeiro, mas geralmente reduz a capacidade de transferir deduções entre períodos com base apenas no momento do pagamento.

Veja como isso funciona na prática. Considere uma empresa com US$ 50.000 em despesas não pagas desde dezembro:

- Contabilidade de exercício: Dedução total de $50.000 na declaração de imposto do ano passado, mesmo que o pagamento ocorra em janeiro.

- Contabilidade de caixa: Não é possível deduzir as despesas até o ano seguinte, resultando em impostos mais altos no ano passado e impostos mais baixos no ano seguinte.

De acordo com o princípio da consistência, espera-se que as empresas apliquem o mesmo método contábil (seja ele de caixa ou de competência) de forma consistente ao longo dos períodos de relatório. Isso garante que as demonstrações financeiras permaneçam comparáveis ao longo do tempo e evita que as empresas mudem de método para manipular a receita ou os resultados fiscais reportados.

Princípio do reconhecimento de despesas versus princípio do reconhecimento de receitas

O reconhecimento de despesas e o reconhecimento de receitas representam dois lados da mesma moeda, trabalhando em conjunto para cumprir os requisitos do princípio da correspondência. Abaixo estão suas definições lado a lado para destacar como elas se comparam e se contrastam:

- Princípio do reconhecimento de despesas: As despesas devem ser reconhecidas na demonstração de resultados no período em que são incorridas, independentemente da data em que o dinheiro é pago.

- Princípio do reconhecimento de receitas: As receitas devem ser reconhecidas na demonstração de resultados no período em que são realizadas e auferidas, não necessariamente quando o dinheiro é recebido.

Embora ambos os princípios tenham como objetivo alinhar a atividade financeira com o período de relatório correto, eles são aplicados de maneira diferente sob o princípio do conservadorismo. Despesas e passivos são reconhecidos assim que se tornam prováveis, mesmo que exista alguma incerteza. Receitas e ativos, por outro lado, são reconhecidos apenas quando são realizados ou razoavelmente certos.

Juntos, esses princípios garantem que as receitas sejam relatadas juntamente com os custos necessários para gerá-las, reduzindo o risco de distorções nos relatórios de lucros causadas por diferenças temporárias nos fluxos de caixa.

5 exemplos de reconhecimento de despesas: escolhendo o método de correspondência e a janela de reconhecimento corretos

Os exemplos abaixo ilustram como diferentes tipos de despesas são reconhecidas na contabilidade de exercício, juntamente com os métodos de correspondência que os contadores utilizam para garantir que as demonstrações financeiras reflitam com precisão a atividade comercial:

Despesas com aluguel de escritório e serviços públicos registradas mensalmente

O aluguel do escritório e os serviços públicos são despesas operacionais contínuas que apoiam as atividades comerciais diárias, em vez de qualquer produto ou venda específica. Como esses custos beneficiam a empresa de maneira uniforme ao longo do tempo e não têm uma ligação direta com a geração de receita, eles são tratados como custos do período.

Tipo de custo: Custo do período

Método de correspondência: Reconhecimento imediato

Quando reconhecer: No mês em que o aluguel e os serviços públicos se aplicam

Folha de pagamento e benefícios dos funcionários correspondentes ao período trabalhado

Os salários, remunerações e benefícios dos funcionários são incorridos à medida que os funcionários realizam seu trabalho. Mesmo que a folha de pagamento seja processada após o término do período de trabalho, esses custos são reconhecidos no período em que o trabalho foi prestado, pois é nesse momento que o benefício econômico é recebido.

Tipo de custo: Custo do período

Método de correspondência: Reconhecimento imediato

Quando reconhecer: No período em que o trabalho do funcionário é realizado, independentemente de quando a folha de pagamento é paga.

Assinaturas de software atribuídas ao mês relevante

As assinaturas de software fornecem acesso a ferramentas e serviços durante um período de tempo definido, normalmente cobrado mensalmente ou anualmente. Como o benefício é consumido ao longo do tempo, o custo é reconhecido gradualmente, em vez de ser contabilizado de uma só vez.

Tipo de custo: Custo do período

Método de correspondência: Alocação sistemática e racional

Quando reconhecer: Mensalmente, durante o período de assinatura em que o software é utilizado

Custo das mercadorias vendidas reconhecido quando o estoque é vendido

O custo das mercadorias vendidas representa os custos diretos associados à produção ou aquisição de estoque. Esses custos são inicialmente registrados como ativos e só são reconhecidos como despesas quando o estoque relacionado é vendido e a receita é reconhecida.

Tipo de custo: Custo do produto

Método de correspondência: Associação direta entre causa e efeito

Quando reconhecer: No mesmo período, o estoque é vendido e a receita relacionada é reconhecida.

Despesas pré-pagas amortizadas ao longo do período de serviço

As despesas antecipadas ocorrem quando uma empresa paga antecipadamente por bens ou serviços que serão recebidos em períodos futuros, como seguros ou aluguéis. Esses custos são primeiro registrados como ativos e, em seguida, contabilizados como despesas ao longo do tempo, à medida que o benefício é consumido.

Tipo de custo: Custo do período

Método de correspondência: Alocação sistemática e racional

Quando reconhecer: Gradualmente, ao longo do período em que o serviço pré-pago é recebido

Desafios comuns e melhores práticas para aplicar o princípio do reconhecimento de despesas

Mesmo as empresas que compreendem a contabilidade de exercício em teoria podem ter dificuldades para aplicar o princípio do reconhecimento de despesas de forma consistente na prática. As seções abaixo descrevem alguns dos desafios que as empresas podem enfrentar ao aplicar o princípio, juntamente com as melhores práticas para manter um reconhecimento preciso e consistente das despesas ao longo dos períodos de relatório:

Desafios comuns

Compreender quando uma despesa deve ser reconhecida de acordo com a contabilidade de exercício. Sua equipe pode ter dificuldade em determinar se uma despesa deve ser registrada quando é incorrida, quando é paga ou alocada ao longo do tempo. Isso é especialmente comum para serviços de assinatura, despesas pré-pagas e folha de pagamento acumulada.

Lidar com diferenças de tempo entre atividades de caixa e registro de despesas. O dinheiro pode mudar de mãos em um período diferente daquele em que a despesa é realmente incorrida. Sem uma visibilidade clara do momento do pagamento, as despesas podem ser facilmente classificadas incorretamente no mês errado. O Slash registra as atividades de transação em tempo real, proporcionando às equipes financeiras uma visibilidade mais clara do momento, mesmo quando as liquidações ou reembolsos ocorrem posteriormente.

Gerenciamento de transações com várias entidades ou transfronteiriças. Empresas com várias subsidiárias ou operações internacionais precisam controlar despesas entre entidades jurídicas, moedas e jurisdições. O suporte a múltiplas entidades do Slash permite que as empresas controlem despesas entre várias entidades jurídicas em um painel unificado, o que pode facilitar o reconhecimento de despesas em toda a sua organização.

Reconciliação de despesas pré-pagas e acréscimos. Seguros pré-pagos, contratos anuais de software e passivos acumulados exigem acompanhamento e alocação contínuos. O gerenciamento manual desses cronogramas aumenta a chance de ajustes perdidos ou despesas contabilizadas duas vezes.

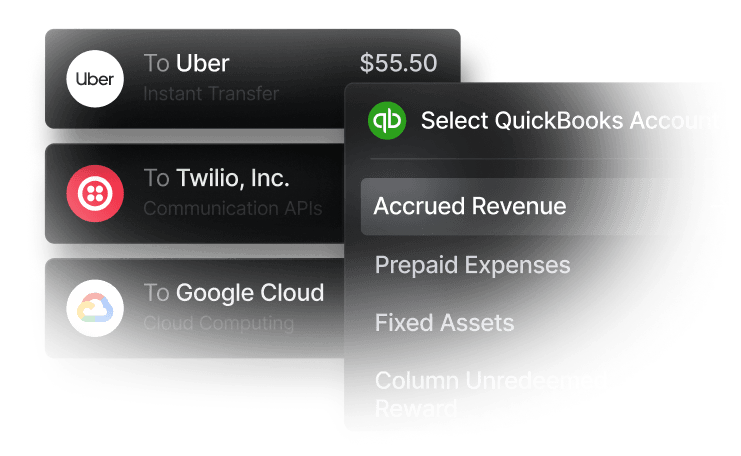

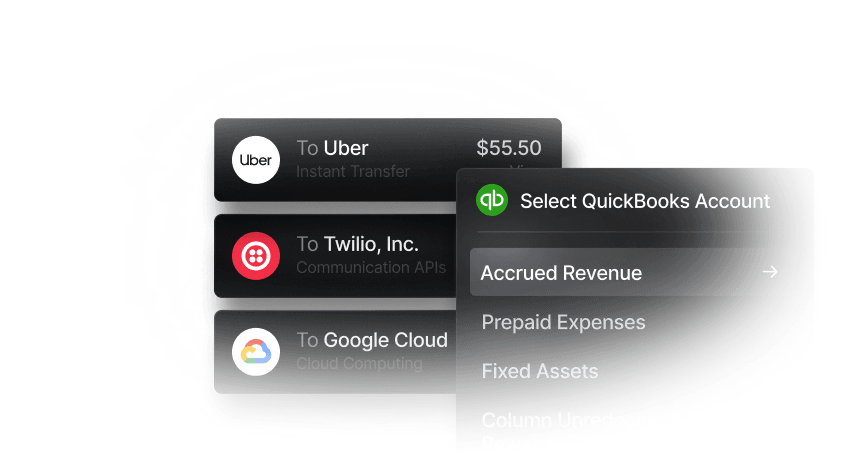

Garantir a consistência entre os períodos de relatório e as demonstrações financeiras. A categorização inconsistente de despesas ou o atraso na entrada de dados podem distorcer as comparações mês a mês e as demonstrações financeiras. O Slash categoriza automaticamente suas despesas em todos os cartões e pagamentos da sua empresa; os dados das transações categorizadas fluem diretamente para o QuickBooks, ajudando a manter o reconhecimento e os relatórios consistentes ao longo dos períodos.

Melhores práticas

Estabeleça políticas internas claras e alinhadas com as normas contábeis. Defina quando as despesas devem ser reconhecidas com base no seu método contábil, como os custos pré-pagos devem ser amortizados e como os acréscimos são registrados. Políticas claras podem reduzir a necessidade de tomar decisões subjetivas, melhorando a consistência em seus livros contábeis.

Use ferramentas automatizadas para reduzir erros manuais de cronometragem. Os cartões corporativos e os meios de pagamento da Slash capturam automaticamente os dados das transações no momento em que são utilizados, garantindo que as despesas sejam registradas em tempo real e centralizadas em um único sistema. Isso elimina a necessidade de depender de recibos e faturas para verificar o momento em que as transações foram realizadas.

Reconcilie as contas com frequência para detectar discrepâncias antecipadamente. Com a integração do Slash ao QuickBooks, os dados das transações são sincronizados diretamente no seu sistema contábil. Isso pode facilitar a reconciliação de despesas, a revisão de acréscimos, o gerenciamento de faturas e a preparação para a declaração de impostos, sem duplicar o trabalho entre plataformas.

Padronize a forma como as despesas pré-pagas e acumuladas são rastreadas. O uso de categorias e fluxos de trabalho consistentes para despesas pré-pagas garante que elas sejam alocadas corretamente ao longo do tempo. Com o Slash, você pode predefinir regras de categorização de despesas para que as transações sejam registradas corretamente desde o início, minimizando a necessidade de reclassificação manual ou limpeza posterior.

Treinar a equipe em contabilidade e documentação baseadas no regime de competência. Os sistemas automatizados podem reduzir a complexidade, mas o treinamento garante que sua equipe compreenda por que as despesas são registradas quando são. Fornecer orientações sobre documentação, prazos e categorização pode ajudar a manter o reconhecimento das despesas consistente à medida que as equipes crescem e as responsabilidades mudam.

Simplifique o reconhecimento de despesas com o Slash

O Slash elimina as suposições do reconhecimento de despesas, reunindo todas as transações da sua empresa em um único painel que é atualizado em tempo real. Você pode acompanhar pagamentos recebidos e efetuados, organizar despesas por status ou período e categorizar gastos por fornecedor ou tipo de despesa. Em última análise, automatizar o acompanhamento de despesas pode facilitar a compreensão de quando as despesas são incorridas e como devem ser reconhecidas.

O Slash também pode ajudar a otimizar seus processos contábeis, integrando-se perfeitamente ao QuickBooks. Você pode exportar todos os seus dados de transações do Slash para sua plataforma contábil, o que evita a necessidade de inserir manualmente todas as informações nos sistemas — um processo que pode ser propenso a erros e demorado. O QuickBooks também permite alternar entre relatórios com base no regime de caixa e no regime de competência, simplificando a aplicação de diferentes parâmetros de reconhecimento com base na estrutura da sua empresa.

Mas o Slash não ajuda apenas a aplicar um único princípio contábil. O Slash moderniza a forma como sua empresa gerencia gastos, pagamentos e operações financeiras com recursos como:

- Serviços bancários empresariais criados para oferecer flexibilidade: Abra várias contas virtuais para separar fundos operacionais, reservas ou orçamentos de projetos, proporcionando às equipes uma visibilidade mais clara do fluxo de caixa. Gerencie várias entidades comerciais, locais ou subsidiárias a partir de um único painel, com relatórios consolidados e visibilidade clara em todas as contas.

- Integrações contábeis: Sincronize transações diretamente com o QuickBooks para manter os livros contábeis atualizados automaticamente. O Slash também se conecta através do Plaid e suporta importações de dados de ferramentas como o Xero, facilitando sua integração aos fluxos de trabalho contábeis existentes.

- Cartão Slash Visa® Platinum: Um cartão de crédito corporativo que oferece até 2% de reembolso nas despesas da empresa, com regras de gastos configuráveis, controles de cartão, monitoramento com inteligência artificial e proteção contra fraudes com criptografia.

- Diversos métodos de pagamento: O Slash oferece suporte a uma ampla variedade de pagamentos, incluindo gastos com cartão, ACH global, transferências internacionais para mais de 180 países via SWIFT e pagamentos domésticos em tempo real através do RTP e do FedNow.

- Suporte nativo para criptomoedas: Converta fundos em stablecoins atreladas ao dólar americano, como USDT ou USDC, para enviar transferências na blockchain, oferecendo um método de pagamento alternativo que pode reduzir custos e tempos de liquidação.⁴

Apply in less than 10 minutes today

Join the 3,000+ businesses already using Slash.

Perguntas frequentes

Que tipos de despesas devem ser reconhecidas com base no regime de competência?

Uma despesa deve ser registrada quando a empresa recebe o bem ou serviço, e não quando a conta é paga. Isso mantém as despesas alinhadas com o período ao qual elas realmente se referem.

Em que as despesas pré-pagas diferem das despesas acumuladas?

Despesas pré-pagas são custos que você paga antecipadamente e depois despesa gradualmente à medida que recebe o benefício, como seguros anuais ou assinaturas de software. Despesas acumuladas são custos que você já incorreu, mas ainda não pagou, como salários ganhos pelos funcionários antes do processamento da folha de pagamento.

O reconhecimento de despesas pode afetar auditorias ou revisões financeiras?

Sim. Se as despesas não forem registradas no período correto, as demonstrações financeiras podem apresentar erros. Os auditores e revisores costumam se concentrar no momento da contabilização das despesas, pois isso afeta o lucro reportado e a conformidade com as normas contábeis.