อะไรคือระบบชำระเงินระหว่างประเทศ และมันช่วยให้การซื้อขายระหว่างธุรกิจกับธุรกิจระดับโลกเกิดขึ้นได้อย่างไร?

เมื่อธุรกิจขยายตัวออกไปนอกพรมแดนของประเทศ การโอนเงินระหว่างประเทศได้กลายเป็นข้อกำหนดหลักในการดำเนินงาน. ระบบการชำระเงินระหว่างประเทศมีบทบาทสำคัญอย่างยิ่งในการช่วยให้การซื้อขายระหว่างประเทศแบบธุรกิจต่อธุรกิจ (B2B) เป็นไปได้ ทำให้บริษัทสามารถรับ, ประมวลผล, และส่งเงินข้ามประเทศ, สกุลเงิน, และระบบธนาคารได้.

อย่างไรก็ตาม การเลือกผู้ให้บริการชำระเงินที่เหมาะสมไม่ใช่เรื่องง่ายเสมอไป ค่าธรรมเนียมการทำธุรกรรมมีความแตกต่างกันอย่างมาก ไม่ทุกเกตเวย์รองรับสกุลเงินหรือภูมิภาคเดียวกัน และวิธีการชำระเงินที่มีให้บริการอาจแตกต่างกันอย่างมากตามตลาด สำหรับทีมการเงินที่ต้องบริหารจัดการผู้ขายต่างประเทศ, สาขา, หรือผู้รับเหมา, ความแตกต่างเหล่านี้อาจก่อให้เกิดความยุ่งยากและค่าใช้จ่ายที่ไม่จำเป็น

บทความนี้อธิบายถึงสิ่งที่เรียกว่าเกตเวย์การชำระเงินระหว่างประเทศ, วิธีการทำงาน, และโซลูชันที่เหมาะที่สุดสำหรับการทำธุรกรรมระดับโลก เราจะทบทวนเกตเวย์การชำระเงินระหว่างประเทศชั้นนำ โดยระบุถึงจุดแข็ง, ข้อจำกัด, และกรณีการใช้งานที่เหมาะสมที่สุด เราจะสำรวจเพิ่มเติมว่าแพลตฟอร์มที่ผสานรวมอย่าง Slash สามารถรวมการชำระเงิน, อัตโนมัติการอนุมัติ, และให้การมองเห็นที่ชัดเจนเกี่ยวกับกระแสเงินสดระหว่างประเทศและการรายงานหลายหน่วยงาน, โดยเฉพาะอย่างยิ่งสำหรับทีมที่ชำระเงินให้กับผู้ขายหรือผู้รับเหมาต่างประเทศข้ามพรมแดน¹

เกตเวย์การชำระเงินระหว่างประเทศคืออะไร?

เกตเวย์การชำระเงินระหว่างประเทศคือแพลตฟอร์มเทคโนโลยีที่อำนวยความสะดวกในการชำระเงินข้ามพรมแดนโดยการอนุมัติ การประมวลผล และการชำระธุรกรรมระหว่างผู้ซื้อและผู้ขายที่อยู่ในประเทศต่างๆ อย่างปลอดภัย เกตเวย์เหล่านี้ทำหน้าที่เป็นตัวกลางระหว่างผู้ค้า ธนาคาร เครือข่ายบัตร และระบบชำระเงินท้องถิ่น

ในทางปฏิบัติ ระบบเกตเวย์การชำระเงินระหว่างประเทศจะจัดการการแปลงสกุลเงิน การตรวจสอบการปฏิบัติตามข้อกำหนด การป้องกันการฉ้อโกง และการสื่อสารระหว่างสถาบันการเงิน เมื่อมีการทำธุรกรรมเกิดขึ้น ระบบเกตเวย์จะตรวจสอบรายละเอียดการชำระเงิน แปลงสกุลเงินหากจำเป็น ส่งธุรกรรมผ่านเครือข่ายที่เหมาะสม และตรวจสอบให้แน่ใจว่าเงินถูกโอนเข้าบัญชีของผู้รับอย่างถูกต้อง

สำหรับธุรกิจที่จัดการการไหลเวียนของการชำระเงินข้ามพรมแดน, ระบบการชำระเงินระหว่างประเทศช่วยลดความซับซ้อนในการดำเนินงานในขณะที่ทำให้การชำระเงินยังคงสอดคล้องกับกฎระเบียบในภูมิภาค.

ประโยชน์หลักของระบบชำระเงินระหว่างประเทศอาจรวมถึง:

- การเข้าถึงทั่วโลก: รับและส่งการชำระเงินในหลายประเทศและสกุลเงิน

- การแปลงสกุลเงิน: แปลงเงินโดยอัตโนมัติ ณ จุดทำธุรกรรม

- ความหลากหลายของวิธีการชำระเงิน: บัตรสนับสนุน, โอนเงินผ่านธนาคาร, กระเป๋าเงินดิจิทัล, และระบบขนส่งท้องถิ่น

- ความปลอดภัยและการปฏิบัติตามข้อกำหนด ระบบตรวจจับการฉ้อโกงในตัว, การเข้ารหัส, และการปฏิบัติตามข้อกำหนด

- ประสิทธิภาพการดำเนินงาน: การชำระเงินที่รวดเร็วขึ้นและการกระทบยอดที่ราบรื่น

อะไรคือระบบชำระเงินที่ดีที่สุดสำหรับการทำธุรกรรมระหว่างประเทศ?

ไม่มีเกตเวย์การชำระเงินระหว่างประเทศที่ "ดีที่สุด" สำหรับทุกธุรกิจ โซลูชันที่เหมาะสมขึ้นอยู่กับปริมาณธุรกรรม, ขอบเขตทางภูมิศาสตร์, วิธีการชำระเงิน, และความจำเป็นในการผสานการชำระเงินกับการดำเนินงานทางการเงินที่กว้างขึ้น

ด้านล่างนี้คือหนึ่งในระบบชำระเงินระหว่างประเทศที่ใช้กันอย่างแพร่หลายที่สุด พร้อมด้วยลักษณะเฉพาะของแต่ละระบบ:

ทับ

แม้ว่า Slash จะไม่ใช่เกตเวย์การชำระเงินสำหรับผู้ค้าแบบดั้งเดิม แต่ก็นำการธนาคาร การชำระเงิน และการดำเนินงานทางการเงินมารวมไว้ในแพลตฟอร์มเดียว ทำให้มีประสิทธิภาพเป็นพิเศษสำหรับกรณีการใช้งาน B2B ระดับโลก

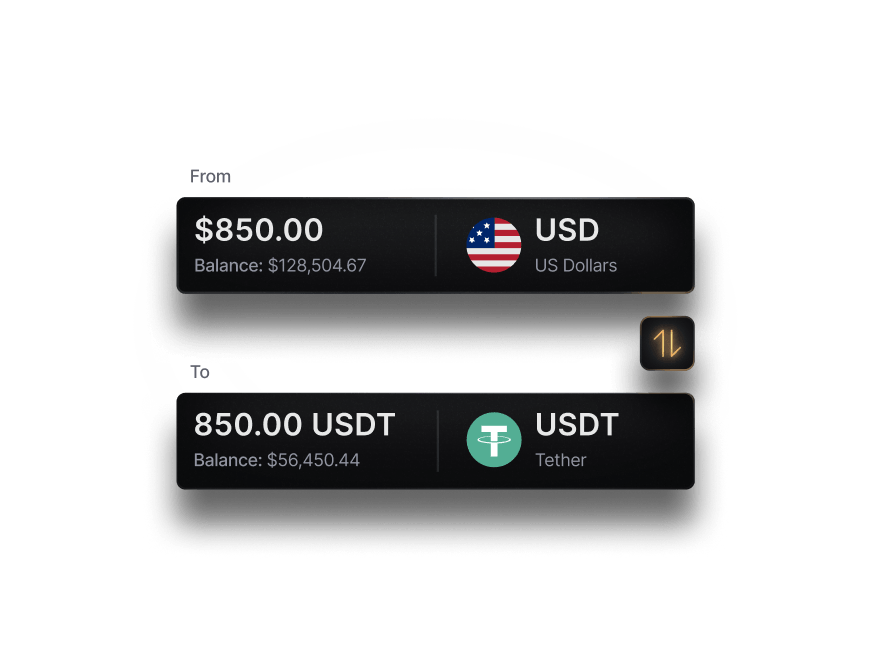

Slash รองรับการชำระเงินทั่วโลกผ่าน SWIFT ไปยังกว่า 180 ประเทศ รองรับสกุลเงินดิจิทัลแบบเนทีฟสำหรับการถือครองและโอนเงินในสกุลเงินดอลลาร์อย่างเต็มรูปแบบ พร้อมให้บริการบัตรองค์กรทั้งแบบเสมือนและแบบจริงไม่จำกัดจำนวน⁴ ระบบอัตโนมัติในตัว การอนุมัติ และการเชื่อมต่อกับระบบบัญชี ช่วยให้ทีมสามารถจัดการการจ่ายเงินให้ผู้ขาย ค่าใช้จ่าย และกระแสเงินสดของหลายนิติบุคคลได้จากแดชบอร์ดกลางเพียงแห่งเดียว

สำหรับบริษัทที่ดำเนินธุรกิจข้ามพรมแดนหรือบริหารจัดการนิติบุคคลหลายแห่ง Slash ช่วยให้การชำระเงินข้ามประเทศ การบริหารจัดการผู้ขาย และการรายงานทางการเงินเป็นเรื่องง่าย—โดยไม่ต้องสลับใช้เครื่องมือหรือช่องทางหลายระบบ

Slash business banking

Works with cards, crypto, plus cards, crypto, accounting, and more.

Stripe

Stripe เป็นหนึ่งในเกตเวย์การชำระเงินที่ได้รับความนิยมมากที่สุดสำหรับธุรกิจออนไลน์ที่มีลูกค้าต่างประเทศ รองรับสกุลเงินและประเทศหลายสิบแห่ง มี API ที่ทรงพลัง และผสานการทำงานกับแพลตฟอร์มอีคอมเมิร์ซและเครื่องมือ SaaS ได้อย่างง่ายดาย

ข้อดี:

เครื่องมือสำหรับนักพัฒนาที่แข็งแกร่ง, การยอมรับบัตรทั่วโลก, การผสานรวมอย่างกว้างขวาง

ข้อเสีย:

ค่าธรรมเนียมสามารถเพิ่มขึ้นเมื่อมีขนาดใหญ่; การควบคุมที่จำกัดในการกำหนดราคาอัตราแลกเปลี่ยน

เพย์พาล

PayPal ได้รับการยอมรับและไว้วางใจอย่างกว้างขวางทั่วโลก ทำให้ธุรกิจสามารถรับชำระเงินระหว่างประเทศได้อย่างรวดเร็ว PayPal รองรับหลายสกุลเงินและมีคุณสมบัติการคุ้มครองผู้ซื้อ

ข้อดี:

ความไว้วางใจจากลูกค้าสูง การตั้งค่าที่รวดเร็ว การเข้าถึงทั่วโลก

ข้อเสีย:

ค่าธรรมเนียมการทำธุรกรรมและค่าธรรมเนียมการแลกเปลี่ยนสกุลเงินที่สูงขึ้น

สี่เหลี่ยม

Square เป็นที่รู้จักดีที่สุดสำหรับการชำระเงินภายในประเทศ แต่มีความสามารถในการชำระเงินระหว่างประเทศที่จำกัด โดยส่วนใหญ่จะรองรับเฉพาะธุรกรรมที่ใช้บัตรในบางประเทศเท่านั้น

ข้อดี:

ติดตั้งง่าย เครื่องมือ POS ที่ทรงพลัง

ข้อเสีย:

การครอบคลุมระหว่างประเทศที่จำกัดและกรณีการใช้งานแบบ B2B

FIS โกลบอล

FIS Global ให้บริการการประมวลผลการชำระเงินและโครงสร้างพื้นฐานทางการเงินระดับองค์กรสำหรับองค์กรข้ามชาติขนาดใหญ่

ข้อดี:

รองรับการขยายตัว, ปลอดภัย, สนับสนุนองค์กร

ข้อเสีย:

การเริ่มต้นใช้งานที่ซับซ้อน ไม่เหมาะสำหรับทีมขนาดเล็ก

อาเดียน

Adyen เป็นแพลตฟอร์มการชำระเงินระดับโลกที่สร้างขึ้นสำหรับผู้ค้าขนาดใหญ่ระดับนานาชาติ รองรับวิธีการชำระเงินท้องถิ่นในหลายภูมิภาคและนำเสนอการวิเคราะห์ขั้นสูง

ข้อดี:

การครอบคลุมทั่วโลกที่แข็งแกร่ง, การค้าที่รวมเป็นหนึ่ง

ข้อเสีย:

เหมาะที่สุดสำหรับองค์กรที่มีปริมาณงานสูง

เช็คเอาท์.คอม

Checkout.com มุ่งเน้นการชำระเงินระดับโลกที่มีประสิทธิภาพสูง พร้อมด้วยระบบป้องกันการฉ้อโกงที่แข็งแกร่งและความสามารถในการรับชำระเงินในท้องถิ่น

ข้อดี:

การประมวลผลที่รวดเร็ว, ความปลอดภัยที่แข็งแกร่ง

ข้อเสีย:

ความโปร่งใสของราคาแตกต่างกันตามภูมิภาค

เบรนทรี

เป็นเจ้าของโดย PayPal, Braintree รองรับการชำระเงินด้วยบัตรทั่วโลกและกระเป๋าเงินดิจิทัล ทำให้เป็นที่นิยมในหมู่ธุรกิจบนมือถือและแอปพลิเคชัน

ข้อดี:

การผสานรวมที่ยืดหยุ่น, การเข้าถึงระบบนิเวศของ PayPal

ข้อเสีย:

จำกัดเฉพาะการชำระเงินผ่านบัตรและกระเป๋าเงินเท่านั้น

เซจ เพย์

Sage Pay (ปัจจุบันคือ Opayo) มุ่งเน้นเป็นหลักในตลาดสหราชอาณาจักรและยุโรป โดยมีเครื่องมือที่ออกแบบมาสำหรับธุรกิจที่ใช้ซอฟต์แวร์บัญชี Sage อยู่แล้ว

ข้อดี:

การปรับให้สอดคล้องทางบัญชี, ความเชี่ยวชาญระดับภูมิภาค

ข้อเสีย:

การครอบคลุมทั่วโลกที่จำกัด

Amazon Pay

Amazon Pay ช่วยให้ลูกค้าสามารถใช้บัญชี Amazon ของตนเพื่อชำระเงินระหว่างประเทศได้ แต่เน้นไปที่ผู้บริโภคเป็นหลัก

ข้อดี:

ความเชื่อมั่นในแบรนด์ที่แข็งแกร่ง

ข้อเสีย:

ความยืดหยุ่นในการชำระเงินและ B2B ที่จำกัด

เกณฑ์หลักในการเลือกเกตเวย์การชำระเงินระหว่างประเทศ

การเลือกเกตเวย์การชำระเงินระหว่างประเทศที่เหมาะสมต้องคำนึงถึงค่าใช้จ่าย, ความครอบคลุม, และความเหมาะสมในการดำเนินงาน. ด้านล่างนี้คือปัจจัยที่สำคัญที่สุดที่ต้องประเมิน.

การครอบคลุมทางภูมิศาสตร์

ตรวจสอบให้แน่ใจว่าเกตเวย์รองรับประเทศที่ลูกค้า ผู้ขาย หรือบริษัทในเครือของคุณดำเนินการอยู่ บางเกตเวย์อาจมีความเชี่ยวชาญในยุโรปหรือเอเชีย แต่มีขอบเขตการให้บริการทั่วโลกที่จำกัด

สกุลเงินที่รองรับ

การรองรับหลายสกุลเงินเป็นสิ่งจำเป็นเพื่อลดความเสียดทานในการแปลงสกุลเงินและเพิ่มความโปร่งใสในการทำธุรกรรมระหว่างประเทศ

วิธีการชำระเงิน

นอกเหนือจากบัตรเครดิตแล้ว ให้มองหาการรองรับการโอนเงินผ่านธนาคาร ระบบการชำระเงินท้องถิ่น และวิธีการชำระเงินทางเลือกที่นิยมใช้ในภูมิภาคเป้าหมายของคุณ

ค่าธรรมเนียมและอัตราแลกเปลี่ยน

ค่าธรรมเนียมการทำธุรกรรม, ค่าธรรมเนียมการแปลงสกุลเงิน, และค่าธรรมเนียมการชำระบัญชีอาจแตกต่างกันอย่างมาก. การเข้าใจต้นทุนการครอบครองทั้งหมดเป็นสิ่งสำคัญอย่างยิ่ง.

ความปลอดภัยและการปฏิบัติตามข้อกำหนด

การป้องกันการฉ้อโกงที่แข็งแกร่ง การเข้ารหัส และการปฏิบัติตามข้อบังคับ เช่น PCI DSS และกฎหมายคุ้มครองข้อมูลในภูมิภาค เป็นสิ่งที่ไม่อาจต่อรองได้

การผสานระบบและระบบอัตโนมัติ

เกตเวย์ที่ผสานการทำงานกับระบบบัญชี, ERP, และเครื่องมือจัดการค่าใช้จ่ายช่วยลดการกระทบยอดด้วยตนเองและปรับปรุงการมองเห็นทางการเงิน

ความสามารถในการขยายขนาด

เมื่อปริมาณธุรกรรมเพิ่มขึ้น ระบบเกตเวย์ของคุณควรสามารถขยายตัวได้โดยไม่เกิดปัญหาด้านประสิทธิภาพหรือการเพิ่มขึ้นของค่าธรรมเนียมที่ไม่คาดคิด

การรายงานและการมองเห็น

การรายงานที่ชัดเจนข้ามสกุลเงินและหน่วยงานช่วยให้ทีมการเงินบริหารกระแสเงินสดทั่วโลกได้อย่างมีประสิทธิภาพ

The standard in finance

Slash goes above with better controls, better rewards, and better support for your business.

เริ่มต้นเพิ่มประสิทธิภาพการชำระเงินทั่วโลกของคุณวันนี้ด้วย Slash

การเลือกเกตเวย์การชำระเงินระหว่างประเทศที่เหมาะสมเป็นการตัดสินใจเชิงกลยุทธ์สำหรับธุรกิจที่ขยายตัวไปทั่วโลก การทำความเข้าใจความแตกต่างในด้านคุณสมบัติ ค่าใช้จ่าย และรูปแบบการดำเนินงาน องค์กรสามารถเลือกโซลูชันที่สนับสนุนประสิทธิภาพและการปฏิบัติตามกฎระเบียบในระยะยาวได้

Slash global payments ช่วยเพิ่มประสิทธิภาพในการทำธุรกรรมระหว่างประเทศโดยการรวมการธนาคาร การชำระเงิน และการดำเนินงานทางการเงินไว้ในแพลตฟอร์มเดียว ด้วยการรองรับการโอนเงินข้ามพรมแดน การจ่ายเงินให้ผู้ขาย การชำระเงินด้วย stablecoin หรือ fiat และการบูรณาการทางบัญชีอย่างลึกซึ้ง Slash มอบการมองเห็นที่รวมศูนย์ในกระแสเงินสดทั่วโลกและการเงินของหลายหน่วยงาน

สำหรับทีมที่ต้องการปรับปรุงกลยุทธ์การชำระเงินให้ทันสมัยและลดความซับซ้อนในการดำเนินงาน Slash ช่วยเสริมเกตเวย์แบบดั้งเดิมในขณะที่ปลดล็อกวิธีการชำระเงินดิจิทัลใหม่ๆ การสำรวจ Slash เป็นขั้นตอนที่เป็นประโยชน์ในการดำเนินงานทางการเงินทั่วโลกให้มีประสิทธิภาพมากขึ้น

Apply in less than 10 minutes today

Join the 5,000+ businesses already using Slash.

คำถามที่พบบ่อย

ความแตกต่างระหว่าง IBAN และ SWIFT คืออะไร?

IBAN (หมายเลขบัญชีธนาคารระหว่างประเทศ) ใช้ระบุบัญชีธนาคารแต่ละบัญชี โดยเฉพาะในยุโรป ในขณะที่รหัส SWIFT ใช้ระบุธนาคารทั่วโลก SWIFT มักใช้สำหรับการโอนเงินระหว่างประเทศ รวมถึงการชำระเงินระหว่างธุรกิจกับธุรกิจ (B2B) ทั่วโลกหลายรายการ

ค่าธรรมเนียมการประมวลผลบัตรเครดิตระหว่างประเทศคืออะไร?

ค่าธรรมเนียมการประมวลผลบัตรเครดิตระหว่างประเทศโดยทั่วไปจะประกอบด้วยค่าธรรมเนียมการทำธุรกรรมพื้นฐาน ค่าธรรมเนียมข้ามพรมแดน และค่าธรรมเนียมการแปลงสกุลเงิน ซึ่งค่าใช้จ่ายเหล่านี้จะแตกต่างกันไปตามเกตเวย์และเครือข่ายบัตรที่ใช้

Slash สามารถช่วยจัดการเกตเวย์การชำระเงินระหว่างประเทศหลายแห่งได้หรือไม่?

ใช่. Slash ให้การมองเห็นและการรายงานแบบรวมศูนย์ครอบคลุมบัญชี, ผู้ขาย, และหน่วยงานต่าง ๆ ทำให้การจัดการการชำระเงินง่ายขึ้นแม้จะมีหลายเกตเวย์หรือระบบรางที่เกี่ยวข้อง ด้วยระบบอัตโนมัติการชำระเงินที่ติดตั้งไว้ล่วงหน้า ทีมการเงินสามารถลดการทำงานด้วยตนเองและปรับปรุงการกำกับดูแลทั่วทั้งการดำเนินงานทั่วโลก